"Savings rate" - Vejen til finansiel uafhængighed

Jeg har tidligere skrevet et indlæg om, hvor stor en påvirkning, samt vigtigheden heraf, af ens opsparingsevne, alt efter hvor man er i sin livscyklus. Artiklen kan findes her: Opsparing er for de fattige, investering er for de rige. På trods af den lidt provokerende overskift, så er indlægges hovedbudskab, at hvis man har en relativ lav nettoformue, er det vigtigste man kan gøre, at spare op - ikke investere. Jo rigere man bliver, jo mindre betydning får ens opsparingsevne, da afkastet af ens formue vil overstige opsparingen betydeligt.

Ens opsparingensgrad er det pengebeløb i procent du opsparer efter skat. Det kan give et hurtigt overblik over, hvor meget man sparer op, men måske endnu mere vigtigt, hvor store ens udgifter er!

Som sagt, skal det understreges, at dette enme er super simpelt. Der vil altid være debat om, hvilke udgiftsposter man skal inkludere, når man skal beregne sin opsparingsgrad. Nogle tager pensionsopsparing med, mens andre medtager afdrag på boliglån/realkredit. Personligt mener jeg, at man bør medtage afdrag på boliglån/realkredit, da jeg ser dette som opsparing. Renter og bidrag derimod anser jeg som en boligudgift. Endvidere synes jeg også at pensionsopsparing bør indgå, da denne opsparing er et vigtigt element i ens formueplanlægning.

Jo mere du sparer op - jo mere fri kan man holde

Den simple logik er bag konceptet er, at kunne "forbruge/have et forbrug", mens man ikke arbejder. Dvs. sige, at hvis man arbejder en måned, og gemmer halvdelen af sin indkomst kan man holde fri den kommende måned..

Som Jacob L. Fisker skriver (http://earlyretirementextreme.com/), kan man ved at:

- Holde 1 år fri efter 19. års arbejde ved at opspare 5% af sin indkomst.

- Holde 1 år fri efter 9 års arbejde ved at opspare 10% af sin indkomst.

- Holde 1 år fri efter 4. års arbejde ved at opspare 20% af sin indkomst

- Holde 1 år fri efter 2. år og 4 måneders arbejde ved at opspare 30% af sin indkomst

- Holde 1 år fri efter 1 år og 6 måneders arbejde ved at opspare 40% af sin indkomst.

- Holde 1 år fri efter 1 års arbejde ved at opspare 50% af sin indkomst.

- Holde 1 år fri efter 1 år og 6 måneders arbejde ved at opspare 40% af sin indkomst.

- Holde 1 år fri efter 1 års arbejde ved at opspare 50% af sin indkomst.

- Holde 1 år fri efter 6 måneders arbejde ved at opspare 60% af sin indkomst.

- Holde 2 år og 4 måneder fri efter 1 års arbejds ved at opspare 70% af sin indkomst.

- Holde 4 år fri efter 1 års arbejds ved at opspare 80% af sin indkomst.

- Holde 9 år fri efter 1 års arbejds ved at opspare 90% af sin indkomst.

Ovenstående viser også, at du ikke nødvendigvis behøver at en millionløn for at blive økonomisk uafhængig. Du kan blive økonomisk uafhængig ved at minimere de udgifter. Kan man klare sig for et minimalt beløb (og fastholde denne livsstil!!!) kan man gå pension tidligt. Ved at opspare 100% (0 DKK forbrug!!) er man allerede økonomisk uafhængig.

Alle kan vel spare op? Og hvor meget opsparer folk?

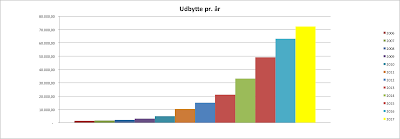

Svaret er, at de fleste danskere kan spare op, med få undtagelser. Dog spare vi dansker generelt ikke meget op. Det er dog blevet bedre med tiden. Den gennemsnitlige danske opsparingsgrad kan vises i nedenstående figur, jf. Danmark Statistik.

Figuren viser, at den gennemsnitlige dansker i 2007 opsparede ca. 4% af sin bruttoindkomst, hvilket er steget til ca. 12% i 2017. Danskerne sparer med andre ord meget mere op i 2017 end i 2007. Hver gang danskerne havde 100 kr. til rådighed i 2017 brugte de 88 kr. og sparede 12 kr op. Denne figur viser også, at da forbrugsfesten før finanskrisen var på sit højeste, sparede danskerne generelt ikke meget op. Figuren viser også, hvorfor de færreste kan opnå FIRE inden for en kort årrække.

Kigger man på de danske husholdningers formuesammensætning, ses det at pensionsformuen fortsat er det største aktiv i den finansielle del af nettoformuen. Pensionformuen udgjorde 3.384 mia. DKK svarende til 52% af de danske husholdningers samlede financielle aktiver. Som dansker bør vi være glade for, at vi i Danmark har så lukrative arbejdsmarkedspensioner, som kan sikrer os en fornuftigt alderdom. Vi er født på verdens solside.

Det er dog interessant at se, at beholdningen af aktier m.v. udgør i alt ca. 31% i 2017, og at den dermed er faldet fra 35% i 2007. Regeringens vision med at få skabt en aktiekultur i Danmark må siges ikke at være en succes. Det kan dog være, at den kommende aktiekonto ændre lidt på dette. Årsagen er nok, at flere har brændt fingerne på aktie op til finanskrisen, og er mere påpasselige med at investere.

Det er også interessant at se, at selvom aktierne er steget (med undtagelse af december 2018) er andelen stadigvæk blevet mindre.

Mange bække små....

Over tid kan selv små beløb blive til en formue. Mange amerikanske bloggere henviser typisk til café latté-effekten: En kop premium kaffe koster typisk 3,5 USD. Dette svarer til 20-25 kr. (hvilket er billigt, da premium kaffen koster 40+ DKK i DK!!). 3,5 USD per dag bliver til 105 USD per måned eller 1.260 USD per år. Hvis man istedet investerede disse penge i en ETF med lave omkostninger, ville man kunne opnå 106.000 USD i løbet af 30 år! Hvis man vidste man ville betale 106.000 USD for kaffe (ca. 750.000 DKK), vil man måske tænke sig om en ekstra gang :-)

Én ung mand, W. Buffett, overvejede som ung om han ville betale ca. 300.000 USD for en ekstra tur hos frisøren. Ved at reducere sine ture hos frisøren til hver 5. uge istedet for hver 4., ville han bruge 18 USD istedet for 25 USD. Buffett estimerede at han over sit livsforløb ville spare 300.000 USD.

Budskabet for ovenstående er, at selv små livsstilsændringer kan betyde meget over tid. Det kan betyde at man har råd til en ekstra familie rejse, et større hus, en ny bil eller tidligere pension.

En anden klog mand ved navn A. Einstein sagde engang: "He who understands it, earns it... he who doesn't.. pays it." Han hentyder selvfølgelig til effekten af renters-rente, og hvordan tid er det største aktiv mange unge investorer har.

Så næste gang Mrs. B har brug for et koffein tilskud, vil jeg stå klar med den hjemmebryggede kaffe :-)

Hvad gør vi selv?

Mrs. B og jeg prøver generelt at holde en høj savingsrate. Det gør vi ved at indbygge nogle gode vaner, så vi sparer op uden at tænke for meget over det. Vi har et højt fokus på at minimere de tre dyreste udgifter: 1) Bolig, 2) transport og 3) madforbrug.

Da vi bor i København, er vores udgifter til bolig ikke de laveste. Dog bor vi i en ejerbolig, hvorfor vi løbende sparer op, når vi afdrager. Tidligere har vi minimeret vores udgifter til boligen yderligere ved at leje et værelse ud. Vi kunne selvfølgelig flytte væk fra den indre by, og ud i forstaden for at minimere vores udgift. Dog ville det betyde højere transport omkostninger.

Da vi begge arbejder i byen betyder det, at vi bor i byen, at vi kan undvære en bil. Jeg har tidligere skrevet om, hvor dyrt det er at have bil, når man medregner alle omkostninger. Du kan læse artiklen her (artikel: hvorfor har jeg ikke bil?). I artiklen fremgår det bl.a. at ved køb af en ny bil til ca. 350.000 DKK og en køretur på 30.000 km. p.a. vil man betale ca. 90.400 DKK p.a. Vi sparer altså et betydeligt beløb på at cykle til arbejde, hvorfor vores cykler måske er vores bedste investering.

Generelt handler vi billigt. Vi bor tæt på både Lidl og Rema1000, hvilket generelt er discount supermarkeder. Endvidere prøver vi at handle tilbud, samtidig med at vi laver meget mad selv. Vi bruger derfor maksimalt 1.000-2.000 DKK pr. måned på husholdning og mad.

Produktet af ovenstående er, at vi kan investere ca. 15.000 - 30.000 DKK i aktier pr. måned, samtidig med betale mere end 12.000 DKK ned på vores boliger. Ved uændret aktivpriser opsparer vi dermed mellem 27.000 - 42.000 DKK. Ved stigende aktivpriser bliver formueforøgelsen endnu større. Forhåbentligt betyder dette, en tidlig pension.. hvis vi vil.

Kære læser, hvor meget sparer du op?